مالیات به عنوان یک بحث راهبردی، حیاتی و پویا که نقش اساسی در اجرای برنامه های توسعه ایفا می کند، در اکثر کشورهای توسعه یافته مهم ترین منبع تامین مالی درآمد عمومی و یکی از موثرترین ابزارهای اقتصادی برای سیاست های مالی و جهت دهی اقتصادی به سمت و سوی است. اهداف کلان اقتصادی او می رود

به گزارش دیباروز، روزنامه فرهیختگان نوشت: از نظر اقتصاددانان برای دستیابی به اهداف کلی و تداوم فعالیت های دولت و داشتن نظام مالیاتی مطلوب و کارآمد، لازم است نظام مالیاتی موثری داشته باشیم. یک سیستم مالیاتی ایده آل و کارآمد که منجر به اجرای سیاست های اقتصادی اعم از توزیع و تامین مالی و حتی هدایت اقتصاد به سمت اهداف کلان اقتصادی مانند ثبات اقتصادی، ایجاد اشتغال، رشد اقتصادی و بهبود رفاه اجتماعی، مبارزه با فقر و بی عدالتی شده است. توسعه نظام آموزشی و بهداشتی و در نهایت توزیع درآمد بین طبقات و اقشار مختلف اقتصادی جامعه. اما آنچه از آمارهای عمومی مالیاتی ایران برمیآید این است که عمده درآمد مالیاتی دولت به کسانی تعلق میگیرد که در بخش تولیدی اقتصاد کار میکنند یا توسط دولت و بخش خصوصی حقوق میگیرند. آنچه در این میان فراموش شده، مالیات پرداختی بازرگانان در بازارهای غیرمولد، مشاغل مستقل و مشاغل مولد پول است. کسانی که ثروت هنگفتی به دست آورده اند و بدون هیچ دغدغه ای از پرداخت مالیات فرار کرده اند. در این گزارش به سراغ پزشکان، وکلا و مشاوران خانواده رفتهایم که برخلاف همه همکلاسیهایشان که از حقوق بخش دولتی دریافت میکنند، قوانین مالیاتی دولت را در ادارات رعایت نمیکنند. بر اساس گزارش دیوان محاسبات، از 155572 پزشک، وکیل و مشاور خانواده، 65 درصد فرار مالیاتی هستند. این وضعیت در حالی است که پرداخت کنندگان بخش دولتی و خصوصی در هشت ماهه امسال 23 هزار میلیارد تومان مالیات پرداخت کرده اند.

دو سال پیش پزشکان کارتخوان نصب نکردند

دوشنبه 4 شهریورماه 93 مدیرکل مقررات و نظارت سازمان امور مالیاتی از پزشکانی که هنوز کارتخوان خود را ثبت نام نکرده اند خواسته است تا 15 شهریورماه نسبت به ثبت نام اقدام کنند.علی راستم پور در گفت و گو با خبرنگار خبرگزاری صدا و سیما اظهار داشت: مبنی بر اینکه الزام ثبت نام دستگاه کارتخوان از 21 مرداد به 15 شهریور 98 تغییر کرده است. «به درخواست سازمان نظام پزشکی» به میان ترم موکول شد. شهریور ماه و از ابتدای مهرماه 98 اجرا و محاسبه می شود.» مدیرکل مقررات و نظارت افزود: «آنچه زمان ثبت نام دستگاه کارتخوان در دفتر را تغییر داد، فقط آموزش استفاده از دستگاه کارتخوان نبود. اما ابهام فنی و ساختاری ارتباط با نظام مالیاتی باعث شد این زمان تغییر کند.» مالیات رستمبور با بیان اینکه پزشکان تخصص خاص خود را دارند و انتظار اطلاعات مالی و حسابرسی ندارند، افزود: پیش از این برخی مطب پزشکان از کارتخوان استفاده می کردند. ، اما شرایط اتصال اطلاعات حساب بانکی آنها به عنوان پایانه ذخیره سازی به سیستم مالیاتی عملیاتی نبود. مدیرکل مقررات و نظارت بر برون سپاری سازمان امور مالیاتی کشور گفت: از اول مهرماه تمامی کلینیک ها و مطب ها باید دارای دو نشان مالیاتی و بارکد بر روی فیش پرداختی باشند.

اکنون نزدیک به 27 ماه از مهلت شرکت امور مالیاتی می گذرد، اما بررسی های میدانی خبرنگار فرهتیگان نشان می دهد که بسیاری از پزشکان بخش خصوصی و مطب این قانون را دور زده اند و با ارائه نکردن دستگاه کارتخوان، از مراجعین تقاضای پرداخت هزینه ویزیت و سایر خدمات را دارند. با کارت، پرداخت با کارت، نقدی یا پرداخت با استفاده از برنامه های تلفن همراه.

65 درصد از شرکت های سودآور مالیات نمی پردازند

پس از ابلاغیه های مختلف سازمان امور مالیاتی که علاوه بر جامعه پزشکی، سایر اقشار از جمله وکلا و مشاوران خانواده را ملزم به ثبت نام در سامانه امور مالیاتی و اخذ کد رهگیری مالیاتی در قانون بودجه سال 1388 بند (ک) کرد. ) تبصره 6 این قانون مکلف به پرداخت مالیات شد.

متعاقباً سازمان امور مالیاتی در دستورالعمل مورخ 30 اردیبهشت ماه 1388 به منظور اتخاذ رویه واحد در اجرای مفاد بند (ک) تبصره (6) قانون بودجه سال 1388 مقرر کرد کلیه مراکز درمانی اعم از دولتی: موسسات خصوصی و شرکتی موسسات عمومی، غیردولتی، نیروهای مسلح، موسسات خیریه و شرکت های دولتی مکلف به اجرای مفاد بند (ک) تبصره (6) قانون مذکور می باشند.

اما واضح است که این تکلیف قانون بر فعالیت پزشکان شاغل در بخش خصوصی و درمانگاهها تأثیر چندانی نداشته و در قانون بودجه سال 1399 قانونگذار مجدداً این دسته را موظف به استفاده از ایستگاه ذخیرهسازی کرده است. این تکلیف قانونی در بند (ز) قانون بودجه سال 1399 آمده است. بر اساس این بند قانونی، «کلیه شاغلان پزشکی، پیراپزشکی، دارویی و دامپزشکی که پروانه آنها توسط وزارت بهداشت، درمان و آموزش پزشکی صادر میشود. سازمان نظام پزشکی کشور، سازمان نظام دامپزشکی و سازمان دامپزشکی کشور و کلیه اشخاصی که به مشاغل حقوقی اعم از وکلا، مشاوره حقوقی و خانوادگی اشتغال دارند، موظفند طبق مقررات داخلی تبصره (21) ماده از فروشگاه استفاده کنند. (169) قانون مالیاتهای مستقیم مصوب 1987 و اصلاحات و الحاقات بعدی.

این قوانین مالیاتی در جریان حسابرسی حساب های دیوان محاسبات کشور از تفریق بند (ز) قانون بودجه سال 1399 صادر شده است که نشان می دهد تا پایان سال 1399 از مجموع 155572 نفر در حوزه های پزشکی، دندانپزشکی، دامپزشکی. پزشکی، وکلا و مشاور خانواده شاغل در بخش خصوصی، تنها 541 هزار و 490 نفر در سامانه امور مالیاتی ثبت نام و کد رهگیری دریافت کردند، 101 هزار و 82 نفر به سامانه مراجعه نکردند. منظور دیوان محاسبات در گزارش کسر بودجه ذکر شده پرداخت مالیات نیست، ثبت نام در سامانه به معنای پرداخت مالیات نیست و شاید در این دسته بندی ها افرادی هستند که کد رهگیری گرفته اند اما به دلایلی از پرداخت مالیات فرار می کنند. به عبارت دیگر، بر اساس گزارش دیوان محاسبات کشور، 65 درصد از شرکت های تولید کننده پول فرار مالیاتی هستند.

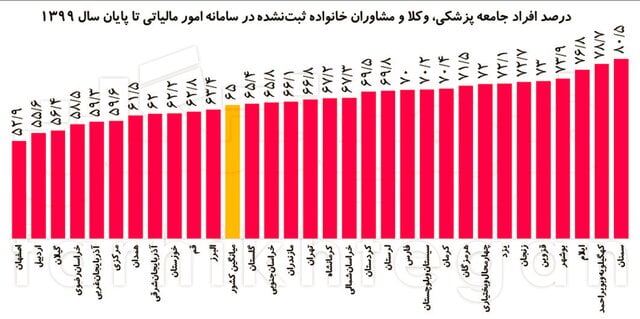

نرخ فرار مالیاتی در برخی استان ها 80 درصد است

بر اساس گزارش دیوان محاسبات، از 101 هزار و 82 نفری که در سامانه مالیاتی ثبت نام نکرده اند، 24 هزار و 247 نفر در شهر تهران هستند که بر اساس گزارش های مختلف جزو پردرآمدترین های کشور بوده است. فارس با هفت هزار و 560 نفر، اصفهان 6 هزار و 178 نفر، خراسان رضوی با 6 هزار و 80 نفر، مازندران با 5100 نفر، آذربایجان شرقی با چهار هزار و 667 نفر، البرز با چهار هزار و 166 نفر و خوزستان با سه هزار و 555 نفر رتبه های دوم تا هشتم را دارند. اما از نظر سهم و نسبت، بر اساس گزارش دیوان محاسبات، جامعه پزشکی، وکلا و مشاوران خانواده فعال در بخش خصوصی، تا پایان سال 1399، اگرچه میانگین کل کشور 65 درصد از این مشمولان ثبت نام نکرده بودند. در نظام مالیاتی، اما بیشترین نرخ فرار مالیاتی مربوط به استانداری سمنان با 80 درصد بوده است. پس از این منطقه، کارکنان سه اتحادیه مذکور در منطقه کهگیلویه و بویراحمد با نرخ 87.7 درصد در رتبه دوم فرار مالیاتی قرار دارند. ایلام 76.8 درصد، بوشهر 73.9 درصد، قزوین 73، زنجان 72.7، یزد 72.1، چهارال و بختیاری 72 درصد، هرمزگان 71.5 درصد و کرمان 70.4 در رتبه های دوم تا دهم قرار دارند. بالاترین نرخ فرار مالیاتی از این سه دسته است. فرار مالیاتی در تهران با 67.2 درصد، اگرچه کمتر از استانهای مذکور است، اما از میانگین کشوری 65 درصد بالاتر است. این در حالی است که در تهران درآمد مشاغل مذکور چندین برابر سایر استان ها از جمله افراد محروم است.

39000 پزشک فرار مالیاتی هستند

بر اساس آمارهای ارسالی دیوان محاسبات کشور از سوی سازمان امور مالیاتی در پایان سال 1399، از بین 85711 پزشک، دستیار، داروساز و دامپزشک شاغل در بخش خصوصی، 46505 نفر در سامانه امور مالیاتی و بیش از 39000 نفر ثبت نام کرده اند. از آنها نبودند. در این گزارش تنها آمار جداگانه ای از جامعه پزشکی و جزئیات فرار مالیاتی وکلا، مشاوران حقوقی و مشاوران خانواده که مکلف به استفاده از سامانه پایگاه مالیاتی هستند، مطابق بند (ز) تبصره 6 قانون بودجه 1399 ارائه شده است. ذکر شده است و محاسبات ذکر شده به دلیل عدم اطلاع از مالیات عملکرد برای این دسته ها بوده است.

یکی از وکیل دادگستری که می گوید آن دسته از وکلایی که در نظام مالیاتی ثبت نام نکرده اند، احتمالاً در فعالیت هایی غیر از وکالت نیز فعالیت دارند. از آنجایی که طبق قوانین طی یک سال گذشته وکلا ملزم به دریافت کد رهگیری از سازمان امور مالیاتی بودند، ادامه کار و وکالت بدون پرداخت مالیات غیرممکن است. البته وی تاکید می کند که مبالغ پرداختی در حال حاضر بر اساس تشخیص خود وکیل است و کیفیت و میزان مالیات پرداختی وکلا نیز قابل بحث است، اما به هر حال هرکسی که بخواهد در این دسته فعالیت کند موظف است دریافت کند. آی تی. کد رهگیری از اداره مالیات

حقوق بگیران امسال 23 هزار میلیارد تومان مالیات پرداخت کردند

برای درک اهمیت فرار مالیاتی در جامعه پزشکی کافی است وکلا و مشاوران خانواده شاغل در بخش خصوصی و دفاتر خصوصی متوجه شوند که بر اساس آخرین آمار ارائه شده از سوی سازمان امور مالیاتی در هشت ماهه نخست سال جاری (بدون هزینه گمرکی) 192.350 میلیارد تومان مشمول مالیات شد. بر اساس این گزارش، از این میزان حدود 75 هزار میلیارد تومان معادل 39 درصد مربوط به مالیات بر کالا و خدمات و حدود 70 هزار میلیارد تومان معادل 36.2 درصد از کل درآمد مالیاتی کشور مربوط به مالیات است. در اشخاص حقوقی یا همان شرکت ها. 20.3 درصد از کل درآمد مالیاتی کشور که معادل رقمی معادل 39 هزار میلیارد تومان است، مربوط به مالیات بر درآمد است. این پایه درآمد مالیاتی دولت شامل حقوق کارکنان بخش دولتی، حقوق کارکنان بخش خصوصی، مشاغل، املاک و مستغلات و درآمدهای متفرقه است. بر اساس گزارش سازمان امور مالیاتی کشور، کل مالیات پرداختی کارکنان دولت و بخش خصوصی طی هشت ماهه امسال بالغ بر 23 هزار و 243 میلیارد تومان معادل 12.1 درصد از کل مالیات پرداختی است. درآمد مالیاتی دولت بیش از 2.6 معادل مالیات بر ثروت برای سفته بازان، معامله گران ارز، طلا، سهام، خودرو و سایر دلالان. بر این اساس، کمترین میزان درآمد مالیاتی دولت مربوط به پایه مالیاتی، یعنی مالیات بر ثروت است که کمتر از 8.8 میلیارد تومان و معادل 4.6 درصد از کل درآمد مالیاتی است.

انتهای پیام